台灣的自有住宅率達85%,擁有一戶者約88%,上漲的房價對於僅擁有一戶住宅的家庭,只會使得換購房屋更形吃力,至於無殼蝸牛更只能望屋興嘆。能夠從房價上漲獲得好處的,是那些擁有多戶住宅的家庭及炒房投資客,對於GDP與總要素生產力的負面效應更需審慎處理。

台灣的自有住宅率達85%,擁有一戶者約88%,上漲的房價對於僅擁有一戶住宅的家庭,只會使得換購房屋更形吃力,至於無殼蝸牛更只能望屋興嘆。能夠從房價上漲獲得好處的,是那些擁有多戶住宅的家庭及炒房投資客,對於GDP與總要素生產力的負面效應更需審慎處理。

有人認為房價上漲,大家會變得更富有,這個「財富效果」可以帶動民眾的消費,也可以換購比較大或地點更好的房子。但陳南光與王泓仁(2011)使用台灣資料的研究結果顯示,房價變動對整體消費影響並不顯著,這個結果和前述歐美國家的顯著影響,形成很大的對比。而且,當房價上升,擁有自有住宅的中老年家戶只略微增加消費,但是卻會嚴重排擠年輕族群與租屋者的消費支出。整體而言,這兩種族群受到的影響會大致抵銷,台灣的民眾並未因房價上升而顯著增加消費,也就是幾乎沒有「財富效果」。

提升投資與消費,甚至擔當經濟火車頭?

房價上漲後,房屋持有者所享受房屋勞務的使用者成本(User Cost)也上升了;這好比是付自己房租,當房價上升,付給自己的房租也增加了。因此,擁有自宅的人不見得會因為房價上漲,就變得比較富有。比起世界其他各國,台灣有超高85%左右的自有住宅率。依財政部財政資訊中心2019年「房屋稅籍所有人歸戶統計表」,擁有一戶住宅者約占88%。當房價上漲,僅擁有一戶住宅的家庭,不太可能為了享受資本利得而變賣自宅。這也是為什麼有學者認為「房屋財富不算是真正的財富」。更何況,對於僅擁有一戶住宅的家庭,房價上漲只會使得換購房屋更形吃力,至於無殼蝸牛更只能望屋興嘆。因此,能夠從房價上漲獲得好處是那些擁有多戶住宅的家庭以及炒房投資客。

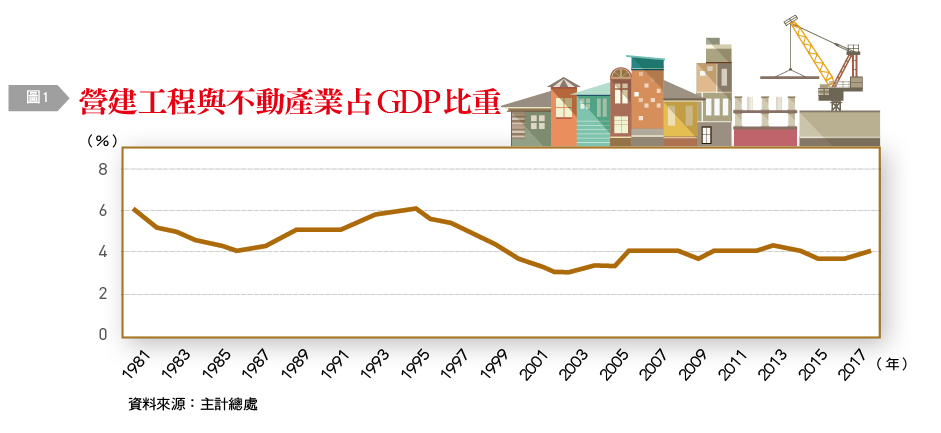

另外,我們也可從房地產相關產業在過去房價循環期間,對GDP貢獻的變化來觀察。依據我國主計總處國民所得年報資料,房地產相關產業包括營建工程業、不動產業與住宅服務。〔圖1〕顯示1981至2018年間,房地產相關產業的營建工程業與不動產業的年產值(住宅服務產值大部分是設算租金),加總後占GDP的比重。在1980年代後半至1990年代初的房價狂飆時期,這比例從約4%上升到6%。其後房市進入約10年的整理期,該比例逐漸降到3%。自2003年起,房市又進入大多頭階段,但該比例只略升至4%。其後2009至2014年間房價加速狂飆,但該比例卻大致維持不變。這表示,超過十年熱絡的房地產交易與高漲的房價,營建工程業與不動產業對於台灣GDP的貢獻卻未見顯著上升。

前面提到許多人認為房地產業的「產業關聯度」很高,是經濟火車頭。但是否果真如此?產業關聯分為向前關聯(可受到其他產業帶動而發展)與向後關聯(可帶動其他產業發展)兩類;關聯度大於1,表示關聯效果較強。經濟火車頭是指向後關聯度高,易帶動其他產業的發展。向前關聯與向後關聯相加後,可得到「總關聯程度」。

以台灣的資料來看,根據主計總處在2016年發布的產業關聯分析報告,總關聯程度最高的產業包含化學材料(總關聯程度6.01)、基本金屬(5.24)、石油及煤製品(3.59)、電子零組件(2.58)等11個向前及向後關聯程度均顯著大於1的產業,是典型的火車頭產業。與房地產業相關的行業有營造工程業(總關聯程度2.08)、不動產業(1.92)、與住宅服務(0.96);其中營造工程的向後關聯度雖稍大於1,但距離「火車頭產業」還很遠。

進一步檢視過去發布的產業關聯分析報告(自1986年起,每3至5年發布一次),長期以來不動產業及住宅服務更屬於產業關聯度低的一個群組,向前或向後關聯度都只有0.5至0.6左右。因此,不論現在或過去,房地產相關產業都難以稱為台灣的經濟火車頭。

事實上,這早在蝸牛運動民間論壇會議(2010)與房市改革行動聯盟(2014)等,均已對此觀念提出駁斥,然而長期以來卻已習慣性地積非成是。這不僅會影響政府與央行規劃政策的方向,更容易成為阻撓房市正常化的口號。更何況政府已推動5+2產業創新計畫,以加速台灣產業升級及結構轉型,作為驅動台灣下一個世代產業成長的引擎,更不可能寄望房地產相關產業成為帶動其他產業的領頭羊。

值得附帶一提的是,我國房地產業相關行業之中的「住宅服務」仍屬低度開發產業,潛力未充分發揮。政府推動包租代管與租賃專法等措施,可健全租賃市場與專業化經營,讓住宅服務更完善,不僅可紓緩高房價的問題,其所帶來的管理收益也可增加對GDP的貢獻。

房產價格上漲的資源誤置效應

近年開始有研究關注,房地產價格上漲所可能帶來的資源誤置效應。其主要想法是,當房地產價格持續上漲,可能會將資本和勞動力引導向房地產相關產業,從而排擠其他行業所能獲取的資本和勞動力。房地產價格上漲的資源誤置可能會透過排擠管道(銀行提供更多資金給房地產相關部門或多持有土地的企業,進行更多的房地產投資,其他企業的投資受到排擠)以及投機管道(企業購買更多房地產,但減少其他非土地投資和創新活動),拉低了整體經濟的投資、生產力以及其後的經濟成長。

有趣的是,這些研究也發現,降低借貸市場的金融摩擦,不見得會改善資金的分配效率,因為多獲得資金的廠商,可能是因為企業持有的擔保品價值上升,而非因為生產效率比較高。在銀行信用與擔保品價值之間的相互強化作用下,信用和房市持續擴張。這資源配置的扭曲,將對長期生產力的成長造成損害。這與前面所述,降低借貸市場金融摩擦可提升投資、購屋和消費,以及整體經濟活動的說法,形成強烈對比。

陳南光、張天惠與朱浩榜(2020)使用台灣的資料研究房價變動如何影響GDP、投資以及總要素生產力(TFP)等總體經濟變數。初步結果發現,當房價大漲時,營建工程業的產值未明顯變動,但製造業產值顯著下降;同時,營建工程業雇用量雖顯著上升,但製造業雇用量未明顯變動;最後,營建工程業與製造業的總要素生產力均顯著下降。綜合實證結果,整體而言房價大漲對於台灣GDP以及總要素生產力均有顯著的負面影響;而且,這對於GDP與總要素生產力的負面效應是長期的。

會造成企業總要素生產力下降的因素之一是,將用於實質投資的資金投入房地產。前面提過,透過投機管道,企業將資金用於購買更多房地產,因而減少其他非土地投資和創新活動,會降低投資、生產力以及經濟成長。觀察本國企業投資房地產的近況,我們可以發現本國企業戶的房貸筆數在過去1至2年間有快速增加的趨勢。若這現象越來越普遍,可能會排擠企業的實質投資和創新活動。

更有甚者,只要預期未來房地產價格會上漲,即使並非在房價大漲階段,房地產相關產業便能持續吸納資源,而這也是我國目前面臨的問題。在寬鬆貨幣政策與低稅賦之下,建商持有餘屋的成本很低,可持續囤房,以待未來房價上漲;不只如此,建商還可利用餘屋擔保申貸餘屋貸款,得以不斷有流動資金購地或推案,致使房價居高不下,價格機能完全失去作用,無法反映市場上有大量餘屋的現況。由於餘屋數量持續不墜(近幾年都在8萬戶上下),使得大量的資源被閒置,造成另一層面的資源誤置。過去一年,本國銀行承作建商餘屋貸款的金額急速上升,成長率超過120%,值得密切注意。

我們也可觀察到,最近台灣的不動產貸款(購置住宅貸款+房屋修繕貸款+建築貸款)成長率正加速上升而且占GDP比重也頻創歷史新高,資源正快速往房地產相關產業集中。其中,建築貸款年增率在2020年7月底已達15.46%、不動產貸款占GDP比重已高達52.04%,而且都還在持續上升中。

資源誤置不僅會拖累長期的經濟成長,即使在短期,也會由於資源過度集中在房地產相關產業,助長房價膨脹與萎縮的循環,加大房價漲跌的幅度;這將會提高系統風險,威脅金融體系的穩定。因此,以金融穩定為職志的央行,也應該將跨部門資源誤置可能對助長金融循環的潛在風險納入考量。

持續上漲的房價可能傷害實質經濟

了解房地產價格變動對於企業與家庭的行為、景氣變動以及長期經濟的整體影響非常重要。房地產市場的興盛固然有其正面的效果,然而我們不能忽略房價持續上漲與房地產相關產業興盛,對實質經濟所可能帶來的負面作用。

本文分析房地產業對於台灣經濟的影響,提出的主要幾點觀察可總結如下:(1)央行應在房價大幅上漲預期形成之前就及早部署總體審慎政策,以穩定房市與金融體系,防範金融循環的中期風險。(2)房價上漲不僅幾乎沒有「財富效果」,而且從產業關聯度來看,房地產相關產業從來都不是台灣的經濟火車頭。(3)即使2003至2014年期間超過10年的房市多頭,營建工程業與不動產業對於台灣GDP的貢獻,卻未見顯著上升。在目前低利率、高房價,同時有大量餘屋被閒置,企業投資房地產與建商餘屋貸款又快速增加的背景下,房價續升不僅無助於經濟復甦,恐怕會導致更嚴重的資源誤置。我們應該嚴肅正視房價持續上漲對於台灣資源配置的扭曲,以及對經濟與生產力造成的長期損害。