法規與監理

2025年7月

美債遭降評等 無傷?

長期以來,美國國債被視為無風險投資標的,是眾多機構投資避險的首選,也是多數國家外匯存底的主要來源,然而,有鑑於美國政府攀升的債務與財政赤字上的挑戰,維持近百年AAA等級的美國國債,遭到三大信評機構標普(S&P Global)、惠譽(Fitch)與穆迪(Moody's),相繼在2011年8月、2023年8月、2025年5月將美國主權債務評等從最高等級下調一個等級至AA+(Aa1)之後,引發了市場上些許擔憂。

從投資美國國債的金融機構來說,依據國際清算銀行(BIS)巴塞爾協議(Basel III),AAA至AA-的主權債券風險權重皆設定為0,使得金融機構基於監理法規而拋售AA+等級美債的機率變得微乎其微。事實上,標普、惠譽及穆迪調降評等後,美債殖利率也沒有因為大量拋售而出現顯著且持久的上揚。標普公布美債降評的30個工作天後,10年期公債殖利率下降了0.51個百分點,30個工作天當中,共11天的殖利率較前一天上揚;惠譽公布美債降評的30個工作天後,10年期公債殖利率上揚了0.26個百分點,共16天的殖利率較前一天上揚;穆迪公布美債降評的18個工作天後,10年期公債殖利率下降了0.12個百分點,共7天的殖利率較前一天上揚,如﹝圖1﹞所示,顯示美債作為避險標的的地位,並未因為降評而受到動搖。

信用評等理應對發行者的借貸成本和買方的需求,有相當大的影響力,然而這條規則似乎不適用於美國國債,只要美國通膨率受到控制、聯準會還有降息空間、還有購入公債的能力,美國迫在眉睫的財政困難似乎就可以迎刃而解。在美元仍為各國外匯儲備首選的現況下,美債仍是需求旺盛、流動性佳的避險資產。

美國國債是否可能進一步遭信評機構降級至AA,甚至是AA-以下呢?答案恐怕也是否定的。信評機構通常從經濟、財政與風險脆弱度等方面,對國家進行綜合性的主權信用評價。近期由於政府債務占GDP比重,以及政府利息支出占收入的比重上揚,使美國財政方面的評分下滑,然而,除了目前美元流通程度和美國國債市場在全球金融中仍無可堪匹敵的對象,美國的人均GDP與市場規模也都展現出雄厚的經濟實力。除非在法治制度、總體經濟與貨幣政策上出現相當嚴重的失誤,失誤的規模大到足以影響其經濟韌性、威脅其政治地位,才可能對綜合性的評等造成進一步的壓力。

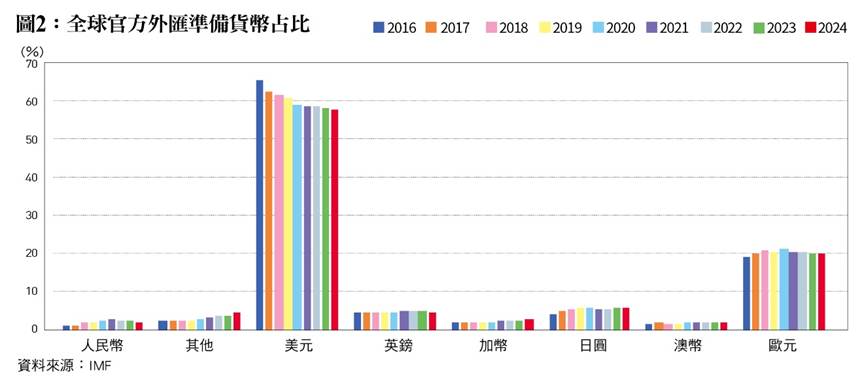

那麼,美元在全球支付系統的地位是否有可能受到挑戰,進而削弱美債的價值呢?從貨幣的三大功能:保值、交易與計價來看,相較於維持強勢美元,近期美國政府對於貿易逆差國的幣值似乎更加在意。另外,除了俄羅斯、中國大幅減持美元資產,世界各國以美元資產作為外匯準備的數量也有下滑趨勢,如﹝圖2﹞所示。以各國外匯準備占比來看,歐元、英鎊、日圓,甚至人民幣、加幣、澳幣,可能是最有機會挑戰美元地位的貨幣,但他們的發行規模都遠不如美元,恐怕無法充分應付全球交易需求。此外,作為全球主要結算貨幣,必定會因為大量的需求而導致貨幣升值,進而喪失出口競爭力,恐怕不是以經濟成長為重的政府所樂意見到的事,因此美元在全球貨幣中的優勢地位,在短期內仍看不到改變的可能。

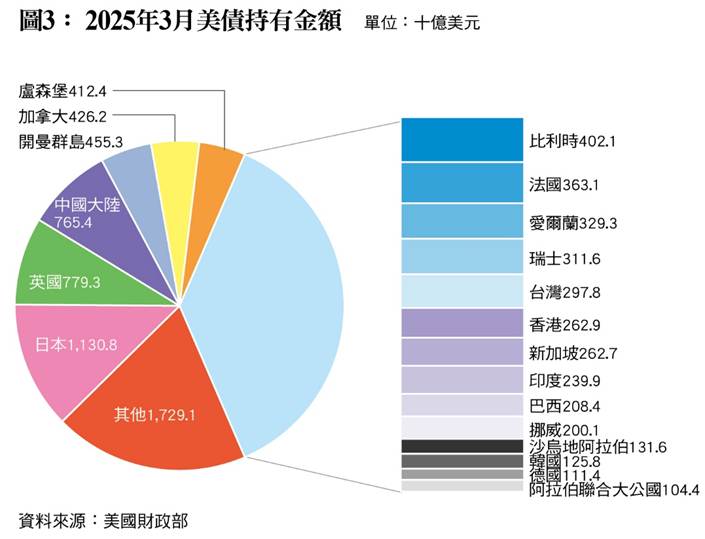

雖然,目前美國主權信用評等遭降的影響似乎不大,但是不失為一記警鐘,畢竟仍在沸沸揚揚的關稅協議、大規模減稅法案等事件,都可能會對美國財政與經濟造成重大的影響,持續的政治經濟紛擾,恐怕也會逐漸影響全球投資機構對美國的信心。中國自2000年起大量購入美債,甚至在2008年至2019年間成為美國最大的海外債權國,但是根據統計,目前,中國的美債持有量已從2011年的最大值減少了接近一半,並且於2025年3月被英國超越,成為美國第三大債權國,彷彿對美國投下不信任票。日本、英國和中國目前是持有美債數量最多的前三大經濟體,儘管他們肯定不樂見美債價值崩落,而影響外匯儲備的價值,但手中持有的美債也可能成為與美國各種談判上的籌碼之一,影響市場的穩定性。

既然投資講究分散風險,避險的需求也永遠存在,將部分投資移到其他高品質的標的不失為一個選擇。目前德國、新加坡、澳洲、瑞士的主權信用評等,仍同時被標普、惠譽和穆迪3家信評機構評為最高等級的AAA。截至2025年5月,新加坡金融管理局未償還票據總額已攀升至3,455億新元(約2,695億美元),較2011年成長了23倍。雖然新加坡公債市場規模尚遠不及美債,但也吸引了部分尋求資產多元化的投資機構。

在美債失去最後一個最高評等後,6月份的10年期與30年期公債拍賣日,仍然迎來超乎預期的市場需求,從這樣的結果看起來,美國國債的信用評等雖然遭到降級,但其作為全球避險資產的核心地位並未受到根本性的挑戰。然而,持續的政治經濟動盪以及他國逐漸擴大的外匯儲備多元化,亦可能在未來對美債帶來其他改變。(作者為台灣金融研訓院金融研究所助理研究員)