國際視野 > 美國

2024年3月

降息,在路上?

美國在歷經2年的高壓緊縮信用下,降息確實對經濟及市場都有暫喘口氣的作用,避免造成景氣衰退風險,但有無升息太少引發的通膨復燃風險,遂成聯準會最後能否師出有名的觀察重點。

美國自2022年3月,展開21碼的暴力升息以來,已近2年。期間,殖利率曲線倒掛伴隨烏俄戰事與矽谷銀行倒閉,加上從任性到韌性的通膨魔獸侵噬,著實引發金融市場的大幅震盪,景氣軟硬著陸的爭論更顯百家爭鳴。時至今日,節奏真來到「想和你看4月的通膨/5月就業/再一起許6月的降息/7月新頁」的寬鬆旋律嗎?

r-star:尋找利率界的北極星

既要「上架」降息,意味美國目前的短率應在較高水位。問題來了:首先,如何判定較高?經濟學上,常以中性實質利率作為定錨。倘目前的實質利率大過中性實質利率,代表市場利率較高,反之亦然。

其次,目前的實質利率為何?以Fisher方程式來看,實質利率接近名目利率減去通膨預期。名目利率以紐約聯邦準備銀行每日的公開市場操作,也就是聯邦資金有效利率(Effective Federal Funds Rate)為例,截至2024年2月約在5.33%。至於通膨預期,實務上多有歧異。若以4種通膨衡量下的實質利率,包括聯準會緊盯的PCE通膨及核心PCE通膨,市場交易出來的「未來5年之5年期預期通膨」,與抗通膨債券的隱含通膨,截至2024年1月底數值約在2.4%至3.1%。單若聚焦在PCE通膨,則在2.4%至2.7%。

接著,來到最關鍵也最具爭議的中性實質利率。何以爭議?一言蔽之,它看不到,也摸不著。以著名的Taylor法則(Taylor 1993)為例,原式為:

R=π+0.5y+0.5(π-2)+2,其中R為聯邦資金利率,π為通膨率,y為產出缺口。

然而,該式末項「+2」,也就是實質中性利率[經濟學常以r*(唸作r-star)稱之],文中僅以「接近恆定成長假定的2.2%」帶過。這點在2000年2月1日的聯邦公開市場委員會(FOMC),成了時任理事Meyer的關心議題。他問:為何r*是不變的2%?是否會使決策誤判?時任主席Greenspan在會上更直言「笑死(laughing hilariously),不是說此不重要,而是沒有一個好模型說中性利率在那兒!」(FOMC Transcript 2000)

儘管如此,當時聯準會的兩位年輕經濟學家Laubach(2015年起任貨幣事務部主管,2020年過世)及Williams(現紐約聯邦準備銀行總裁),在2000年12月14日的FOMC,提出r-star的估算方法回應,修改版已為探討實質中性利率的標準文獻(Laubach and Williams 2003, Holston et al 2017, 2023)。

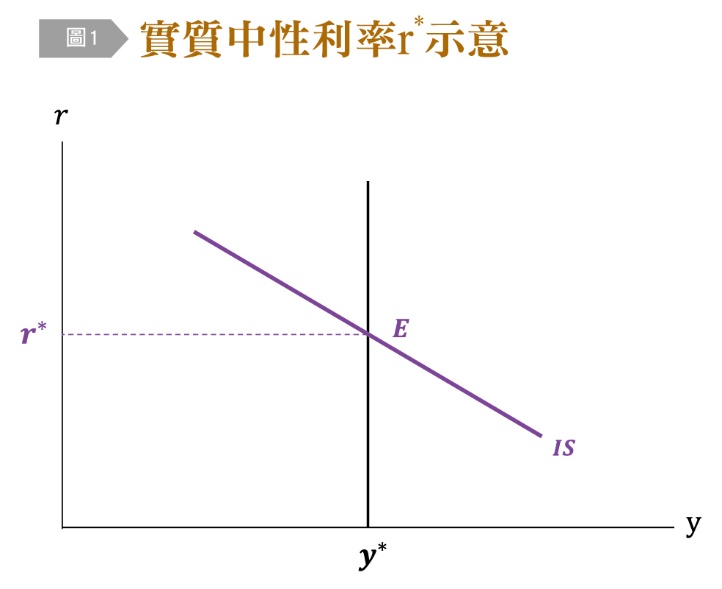

Laubach and Williams(2000)的基本想法如下。[圖1]的橫軸是GDP(Y),縱軸是實質利率。IS曲線反映GDP及實質利率之間的關係,同時假設潛在GDP(Y*)不受實質利率影響,故為一垂直線。倘產出缺口y=Y-Y*=0,也就是IS曲線與潛在GDP相交,那麼該點對應在縱軸即為r-star。

然而,實證上r-star是無法直接觀察的潛在變數,實務上故以Kalman濾波法估算。有興趣的讀者,可直接從紐約聯邦準備銀行的網站下載相關程式碼,逕以模擬。

現在的利率足以高到上架降息?

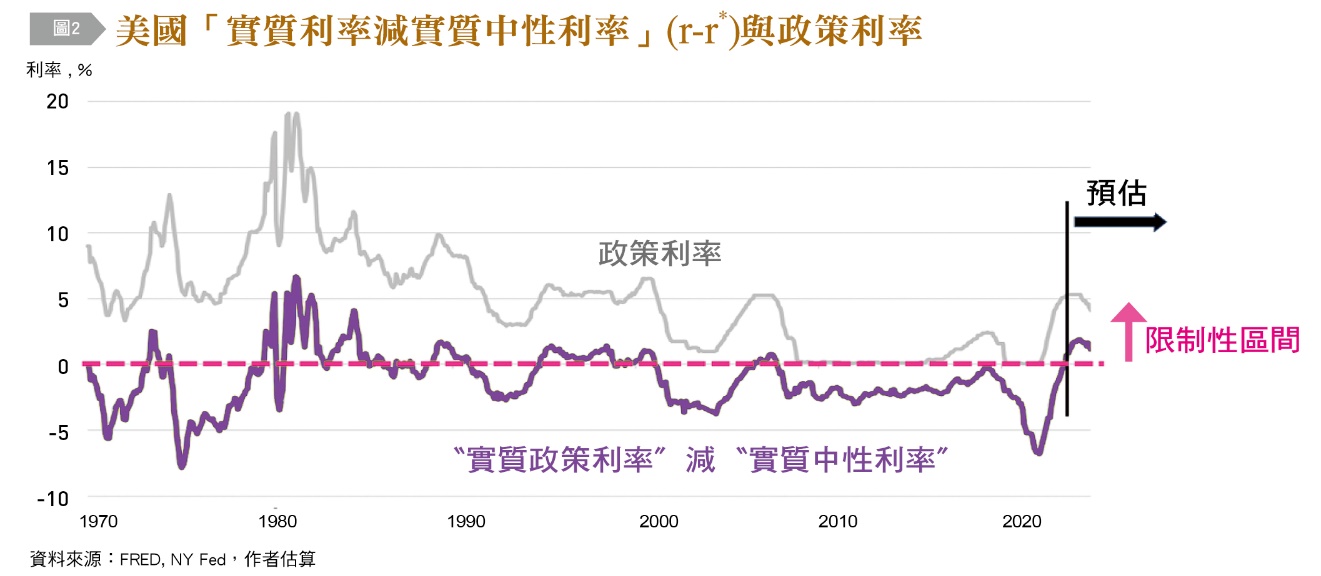

既找到利率界的北極星,似乎就有一個定錨評斷目前的利率偏高或偏低。[圖2]為作者將實質利率(r,聯邦資金有效利率扣掉核心PCE通膨),減去Holston et al(2023)推估的實質中性利率(r*)。若r-r*為正值,代表目前的市場利率大於理論的中性利率,此即聯準會主席Powell在記者會常講的,利率已高至「限制性區域」(Restricted Territory),對後續的通膨及經濟活動將有一定壓抑。

以2023年12月為例,該值約在正1.58%(r等於聯邦資金有效利率5.33減核心PCE 2.9=2.43, r*約0.85, r-r*=1.58),過去50年不到7%的時間大於此,過去30年則完全沒有,而標準差則達1.2(50年)至1.9(30年)倍。作者推估,到了2024年5月,r-r*可能會進一步升高至1.88,達到本次緊縮循環的高點,促使聯準會降息的動機增加。

天空的北極星可用人眼觀測到,但利率界的北極星卻看不到,意味仰賴r*判定降息與否仍有爭議。由於實質中性利率是模型估算出的,在一定的信賴區間下,r*的範圍也偏大,誤差不低。因此Powell在2023年的傑克森洞央行年會裡,直言「我們無法精準確認中性利率的水位,如何權衡過晚或過早行動的風險,至關重要」。

在路上:一段繁華似錦或如夢的降息之旅?

在歷經2年的高壓緊縮信用下,降息確實對經濟及市場都有暫喘口氣的作用,避免升息太多所造成的景氣衰退風險,但有無升息太少引發的通膨復燃風險,遂成聯準會最後能否師出有名的觀察重點。

2023年底的PCE通膨(核心通膨),年增率來到2.6%(2.9%),相較2022年底的5.4%(4.9%),明顯下滑;而2024年1月的CPI通膨雖高於預期,但趨勢上與PCE大致接近,意味目前的通膨風險,較過去2年為低。而服務業薪資的領先指標服務業價格指數(ISM),過去1年偏弱;加上房租的領先指標房價年增率,在2022年4月至2023年5月走降,都對未來數月的通膨產生抑制。若未來2、3個月趨勢不變,配合r-r*來到高位,降息很可能在今年夏季就此展開。

然而,降息儘管在路上,但一來這段不像2008或2020年的路程,會將利率降至金融海嘯後習以為常的極低水位;同時路上可能還有幾個休息站,亦即不會每次開會都做出降息。何以如此?其一,美國就業目前仍顯強勁,2024年1月的失業率僅3.7%,每月新增就業的3個月及6個月移動平均高達24.8至28.9萬人。在暴力升息2年能有如此表現,究竟是勞動市場出現結構性的轉變(作者推估目前的需求減供給仍逾250萬人),或是政策利率還升得不夠高不夠久,當下難有定論。

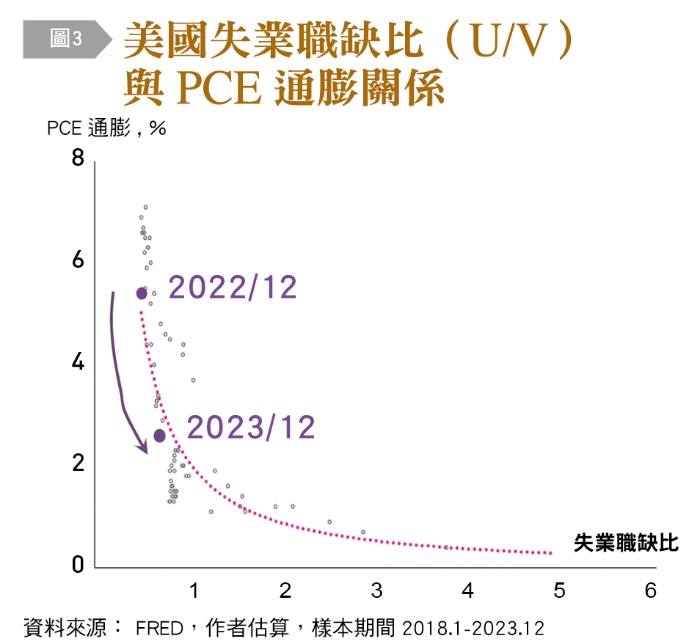

從[圖3]可知,美國2024年1月的失業職缺比(U/V)約在0.7左右,相較2022年12月的0.5走升,對通膨下滑確有明顯效果。若依此模型簡單粗估,U/V約在1.04左右,PCE通膨將趨近於2。換言之,若要通膨在一段期間穩定於2%的目標,仍有賴於失業數進一步增加,同時職缺數進一步減少。特別是,以ISM製造業訂單存貨比為例,過去數月從谷底緩慢回升,到2023年8月突破至1以上,2024年1月更創近期新高的1.09,未來數月可能面臨製造業進一步復甦,意味失業職缺比要在未來數季來到1,挑戰頗大。

其二,能源及房租對通膨下滑的紅利逐漸遞減;此外,在製造業訂單存貨比有望進一步好轉下,將壓縮現已呈負值的商品通膨再走降的幅度。其三,地緣政治造成的供應鏈調整成本,像企業在供應鏈的重塑,或近期紅海事件造成運費一度飆漲;及淨零減碳下的綠通膨,不論是較高的再生能源成本,或像碳費、碳稅等,對後續通膨預期的影響亦不容忽視。這些都可能使成本增加,進而使通膨回落空間受限。

綜上所述,筆者預期聯準會首次降息可能在夏季,如6月開始,今年有3至4碼的空間,通膨回落速度將影響寬鬆幅度。從金融市場今年以來表現,似也印證降息在路上。但是,沿途亂世繁華的景象,除了加大股債匯的波動外,恐怕也讓冷經濟,熱金融的分化窘境,進一步落入r-g>0(資產報酬率大於經濟成長率)的有感度與民粹度問題。特別是多數資產、商品,或服務的價格都明顯大於疫前,或許這才是政府、企業,及個人在未來更應省思及擔憂的發展。(本文作者為國泰世華首席經濟學家)