國際視野 > 美國

2025年11月

美國陷無就業式復甦

美國參議院無法通過臨時撥款法案,聯邦政府被迫關門,連帶影響勞工統計局(BLS)無法在每月第1週的週五公布非農就業報告,即便如此,有更多跡象顯示,美國勞動市場疲軟的風險正在上升,聯準會在上個月的貨幣政策決策會議改變了對勞動市場狀況評估,從7月30日的「上半年失業率維持在低檔」,調整為「失業率些微上揚,但仍維持在低檔」。文字的微調看似不顯眼,卻是9月聯準會決定降息1碼的關鍵因素。

對於後續聯邦資金利率走勢,根據2025年9月聯準會所公布的點陣圖,19名決策官員中,逾半的10人預料年底前再降息2次,有7人預期不再降息,2人預計僅降息1次,此外,新成員米蘭(Stephen Miran)則是這一次貨幣政策會議唯一的不同意者,他主張應該降息2碼,年底前應該將政策利率下調至2.75%至3.0%。雖然看法分歧,但市場解讀2025年剩下的2次貨幣政策會議應該還有降息2碼的空間,2026年則有1碼的降息空間。

雖然聯準會主席鮑爾強調就業市場下行風險上升,是本次聯準會降息的主要因素,但仍強調未來利率決策將取決於經濟數據,因此聯準會並未開啟長期性降息周期,本次降息屬於預防性降息,是風險管理,而非認為美國經濟已經明顯走緩。但大門既開,除非就業市場再度轉強,否則未來聯準會恐將面臨更多降息的壓力。

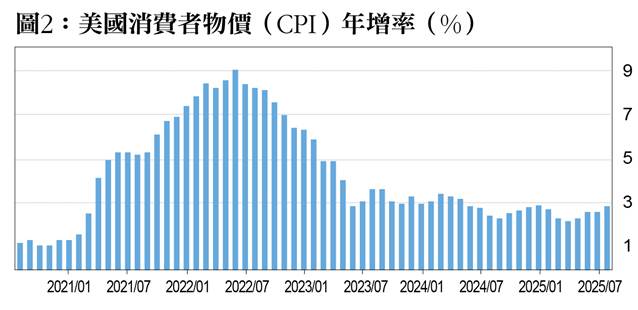

首先,聯準會的雙重目標,通膨與就業,從這次貨幣政策會後新聞稿來看,已明顯由抑制通膨轉為支持就業。畢竟,關稅對物價上漲衝擊不似原先評估的那樣嚴重,雖然短時間通膨數據仍將緩步墊高,但並不會回到2022年的高峰,那時消費者物價(CPI)年增率高達9.1%,消費者支出(PCE)物價年增率也高達7.2%。從8月CPI年增率僅2.9%,PCE年增率也只2.7%觀之,即使未來幾個月關稅效應逐漸顯現,估計通膨約略只會比3%高一點,尚屬於可容忍的範圍內,不至於讓聯準會採取升息的緊縮性貨幣政策。

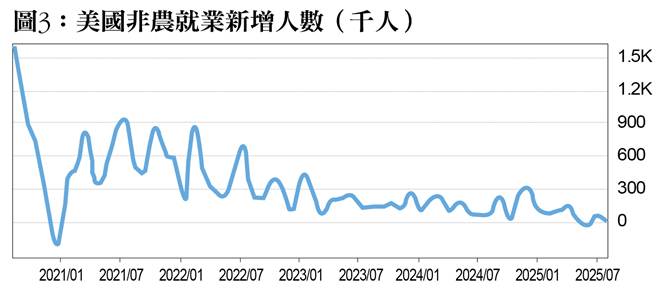

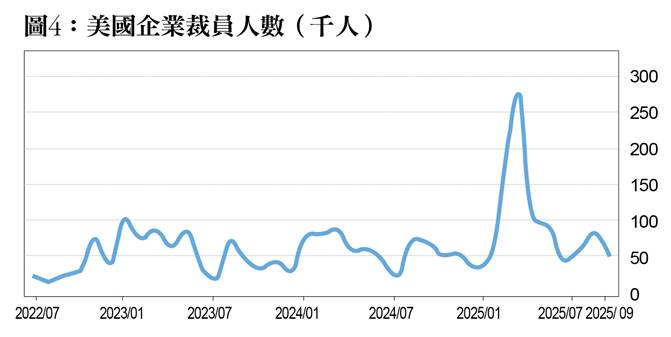

相較之下,勞動市場的疲態更為明顯。根據新修正的數據顯示(美國勞工統計局剛在9月9日將2024年4月至2025年3月的非農就業數據向下修正91.1萬人,創下有紀錄以來最大下修規模),2025年至8月為止,平均每月的非農就業人數僅增加7.4萬人,遠低於過去3年的37.9萬人、21.6萬人及16.7萬人,顯示勞動市場在川普上任之前即已逐漸走疲,尤其2025年以來的走勢似乎更為疲弱。即使即將公布的美國第3季經濟成長率可能維持在3%以上,但近期勞動市場轉弱跡象越來越明顯,有「小非農」之稱的民間版ADP就業數據(ADP National Employment Report, ADP),9月份民間聘雇人數意外減少3.2萬人,降幅是兩年半來最大。另外,根據人力資源機構Challenger, Gray & Christmas公布9月美國企業裁員人數約5.4萬人,雖然裁員情況出現緩和,但2025年前3季裁員人數仍創5年來同期新高。若再考量川普政府威脅聯邦政府關門將導致數十萬聯邦員工面臨失業風險,短期內就業數據恐難讓人感到樂觀。

猶有甚者,美國經濟未來可能再度陷入1990年代的無就業式復甦(Jobless Recovery)。所謂無就業式復甦主要是因為自動化提高生產力,因此所帶動的經濟成長並未同步增加就業機會或降低失業率,屬於勞動市場結構轉型的一種現象。川普政府的關稅政策與反非法移民政策造成傳統產業的勞工成本上升、獲利下降,抑制雇主增加雇用員工的誘因。同時高科技產業受惠於AI運用,效率提升,可以大幅節省人力。加上川普為了撙節政府開支,成立政府效率部門,大砍聯邦政府雇員,這三重因素將造成每月新增就業人數不若以往來得強勁,從9月份Challenger的報告來看,2025年來裁員數最高的是政府部門,其次則是高科技業,第三則是零售業,符合上述分析。因此未來低度就業增長可能成為新常態,但明年川普政府將面臨期中選舉的挑戰,屆時就業市場表現將成為選戰焦點,若川普一連串關稅及產業政策未能反映在就業上,難免影響川普的勝選機率,因此川普將持續施壓聯準會,採取更為積極的降息政策,以支持就業市場。

之前川普政府開除聯準會理事庫克(Lisa Cook)雖遭美國最高法院暫時終止,但隨著聯準會主席鮑爾任期至明年5月,預期川普將安排較能貼近他想法的人選接任主席,未來聯準會貨幣政策成員將越來越傾向鴿派,因此預期聯準會未來可能會更為積極降息,而非如目前點陣圖所預測的降息軌跡(2025年2碼、明年1碼),對美債利率及美元匯率將增添更多的不安定因子。(作者為資深金融從業人員,專長財金政策分析)