金融科技

2024年4月

金融機構「資產錯配」風險解除了嗎?

矽谷銀行事件後的省思:流動性風險依舊

2023年3月,美國矽谷銀行等因為資產錯配(Asset mismatch)造成流動性問題,引發有史以來最快速的擠兌風波,在最高峰一天就被擠兌420億美元。在此之前,最大的擠兌潮發生在2008年的華盛頓互惠銀行(Washington Mutual Bank),該次擠兌在10天內總共領走167億美元。經過美國財政部與存款保險等機構搶救後,雖然局面穩定下來了,但這個風險依舊存在。

矽谷銀行其存款主要來自一些科技業的創投公司,客源較為集中,且每位客戶的存款金額大。該行並無投機高槓桿操作,或重大人謀不臧。其在資產配置上不像一般銀行以放款業務為主,而是持有大部位的債券。由於聯準會(Fed)為了打擊通膨而快速升息,造成該銀行債券投資出現巨額虧損。這個負面消息又讓該公司公開增資不順,引發股價暴跌,進而使存款戶對銀行的信心發生動搖,擠兌結果就造成此次銀行的倒閉。

升息造成存款流失

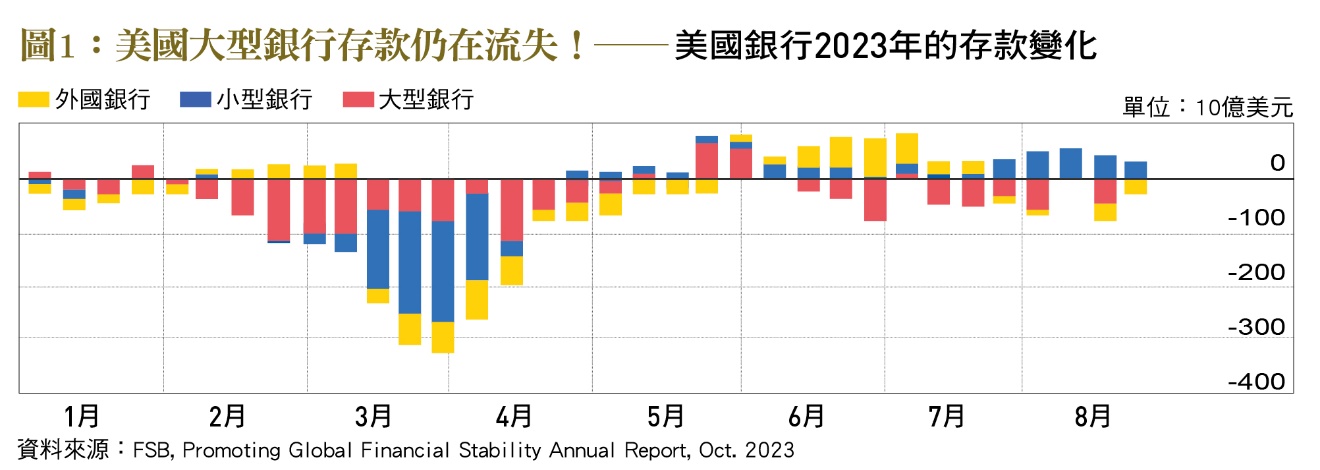

美國聯準會在2023年10月的金融穩定報告中指出,現在許多銀行的「高品質流動性資產」(HQLA)占總資產的比例持續下降,這可能是因為升息造成資產價值的跌價。另外,由於升息使得民眾的存款流失到另類投資,因此一些銀行增加對「批發行存款」(Wholesale Funding)的依賴,而吸收這類存款往往需要較高成本,也較不穩定。因此如何掌握存款戶的行為,與較高的資金成本,對這些銀行來說還是挑戰。另從「金融穩定委員會」(FSB)統計可看出,2023年3到4月間銀行鉅額存款的流失﹝圖1﹞,雖然陸續有回流的跡象,但比例並不大,甚至大型銀行的存款還在流失中。

壽險公司的流動性隱憂

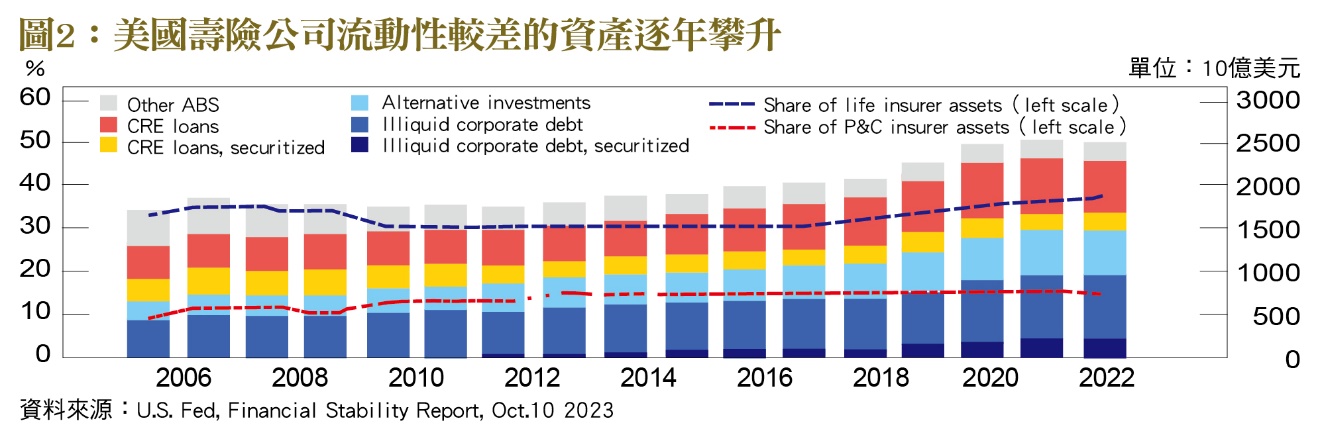

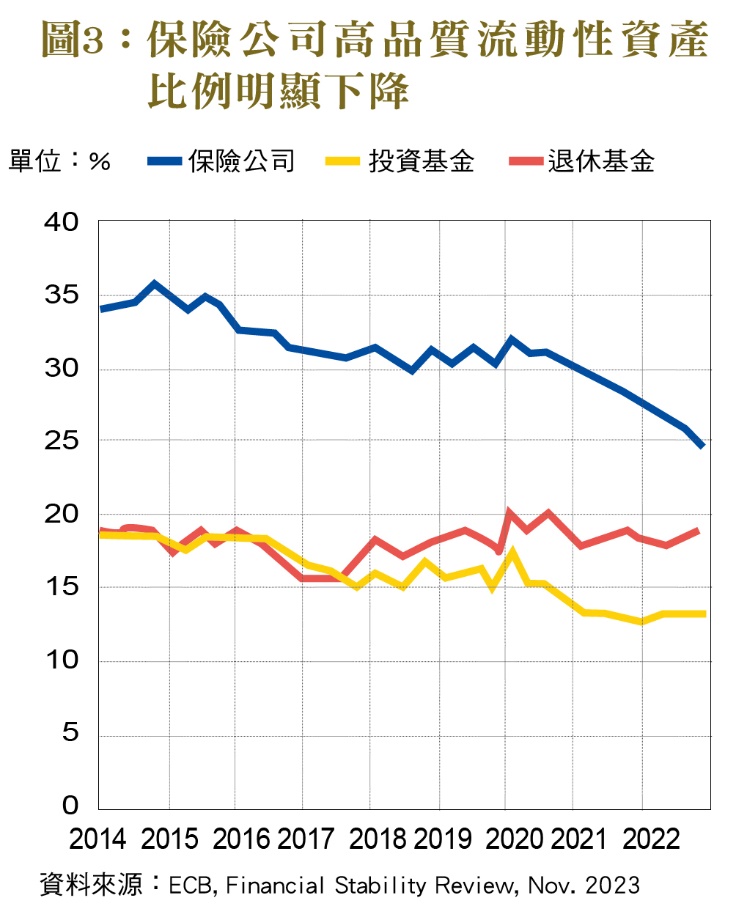

除此之外,美國聯準會的金融穩定報告中也指出,美國壽險公司過去10年來,高品質流動性資產的比例一直下降,相反的,負債的流動性卻逐漸上升,可能會使得壽險公司更難應對突然的提款和其他索賠。截至2022年,壽險公司資產負債表中持有的非流動資產比例,包括商業地產貸款(CRE loans)、另類投資(Alternative nvestments)與流動較差的企業債(Illiquid corporate debt),已達到歷史高點﹝如圖2﹞。因為壽險公司要變現這些資產來給付給其客戶時,比較不容易。同時間歐盟央行也注意到此問題,在其金融穩定報告書指出,近10年來保險公司的高品質流動性資產(High-quality liquid assets)占比從3成5降到2成5﹝如圖3﹞。

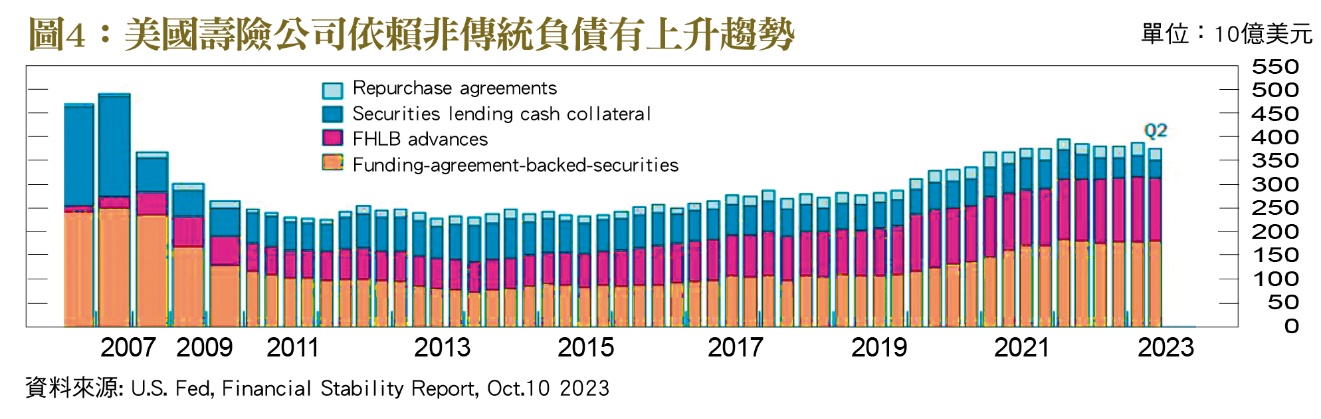

相反的壽險公司依賴非傳統的負債卻持續升高,包括資金協議支持的證券(Funding-agreement-backed securities)、聯邦住房貸款銀行的預付款(FHLB advance)和通過回購協議(Repurchase agreements)和證券借貸交易(Securities lending cashcollateral)。這讓投資者在短時間內,可向壽險公司要求變現提款的機會。根據聯準會統計,過去一年這類負債增加3.4%,達到20.3兆美元﹝如圖4﹞。因為持有壽險公司負債的人要變現時,越來越容易。在此情形下,一旦客戶出現解約潮或申請給付量大時,這些壽險公司的流動性很容易出現問題。

台灣有類似問題嗎?

2023年10月我國立法院預算中心報告中指出,台灣壽險業的保險給付占保費收入的比率逐年增加,今年截至6月底止,保險給付新台幣1兆1,244.7億元,而保費收入總額僅有新台幣1兆1,087億元,短絀達新台幣157.6億元,呼籲金管會應密切注意壽險業的流動性。事實上,壽險保險給付的資金來源,除了保費收入,還有利息收入。而造成此現象的主要原因是,過去長時間低利率,壽險公司手上也累積許多低約定利率的保單,其中將近半數是所謂的儲蓄險。結果美國從2022年開始暴力升息,大批儲蓄險持有人發現,其保單的約定利率遠低於美金定存或美國國債,再加上這段時間美元對新台幣匯率變強,更促成大批已經期滿儲蓄險的解約潮,特別是美元計價的儲蓄型保單。根據統計,2022年全年的保單解約金額,竟超過新台幣1兆元,不但創下史上新高,更遠高於死殘醫療的保險給付金額。

事實上,國人將這些儲蓄險解約後,還是要再尋新的投資標的,或購買約定利率較佳的新保單。但是,許多保險公司擔心客戶解除舊約後,若馬上可以購買新保單,那將更加速舊保單的解約,且其支付其保險業務員的獎金也將暴增。因此,有些保險公司規定,解約後需經過半年才可再買新保單。這雖然加重流動性壓力,但現在應該已經撐過去。

雖然立法院預算中心這個警報過去了,但壽險業龐大的資金投資在海外,尤其是美國國債及公司債,如果新台幣升值過猛,就會出現匯損問題,若要減輕此損失,就必須付出高昂的避險成本。相反的,新台幣貶值就會增加外匯計價儲蓄險保單逢高出脫的誘因。現在美國聯準會與歐盟央行,不約而同地對其壽險公司的流動提出示警,值得國內壽險公司重新檢視自身的保單政策與資產配置。(本文作者為台灣金融研訓院金融研究所資深研究員)