2019年11月

建構智慧型洗錢偵測模型 為金融業帶來三大優質效應

台灣金融研訓院2018年成立「芬恩特創新聚落」,對如何利用科技改善洗錢防制效率多所關注,未來還將開發適用於加密數位貨幣的洗錢偵測模型,力求解決與數位貨幣相關監理問題。

在國際金融體系中,如何有效防制與犯罪所得密切相關的「洗錢」行為,一直是個惱人的問題。即使各國的金融監理機關訂定各種反洗錢規範並督導金融機構確實執行,但據信被揭露的洗錢金額仍遠低於真實的洗錢金額,恐怕還不到1%,世界銀行估計每年全球的洗錢總額介於2兆到3兆5,000億美元,大約相當於全球GDP的3%到5%。多家金融機構已因防制洗錢不力被課以鉅額罰款,全球金融業每年投入洗錢防制的成本更是節節升高。

關注利用科技提升法遵成效

我國對於洗錢防制著力甚早,於1996年10月即制定「洗錢防制法」,是亞洲地區率先通過洗錢防制專法的國家。嗣後該法幾經修訂,至2016年12月立法院通過之「洗錢防制法」修正草案,已能充分與國際規範接軌。去年(2018)年底,台灣接受亞太洗錢防制組織(APG)評鑑,獲得最佳評等「一般追蹤等級」,代表我國對於洗錢防制付出的努力與獲致的成效,已受到國際肯定。這不但歸功於所有金融相關機構與政府主管機關的努力,消費者願意忍受金融業執行「認識客戶」(KYC)與臨櫃交易查核所帶來的不便,同樣是不容忽視的助力。因此榮膺APG最佳評等的過程,堪稱全民合作的範例。

台灣金融研訓院為協助我國金融業落實洗錢防制,秉持一貫群策群力的積極心態,匯集海內外反洗錢專家,開設洗錢防制系列課程,包括輔導國際公認反洗錢師(CAMS)資格認證考照,加速為國內金融機構培養國際反洗錢實務專才。此外,去年成立的芬恩特創新聚落,以協助金融機構尋求各種金融科技解決方案為己任,對於如何利用科技提升法遵成效,特別是改善洗錢防制效率,早已多所關注。

應用人工智慧優化洗錢防制流程

目前通行的防制洗錢實務在形式上已相當完備:既針對事(通報可疑的資金流動),也針對人(對開戶者進行查核,也就是KYC)。每當有顧客上門要求開戶,金融機構就有責任執行客戶審查,確認其身分,辨識帳戶實質受益人,比對目標性金融制裁名單,具外國籍者則檢視其是否來自洗錢高風險國家或地區。而對於異常資金流動的監控,則訂定若干檢覈準則,例如在我國,單筆提款、匯款達新台幣50萬元的現金交易,須申報洗錢防制中心留存檔案,並由專人深入檢視以確定該筆資金流動是否涉及洗錢。

上述這種預先設立警示基準,交易金額一旦觸及門檻即視為可疑資金流動,需賴人工進一步確認的反洗錢機制,稱為「情境法」(Scenario Approach),也是一般金融機構行之有年的傳統作法,但這種方法存在可觀的改進空間。首先,觸及警示基準的交易未必都涉及洗錢,先被標記爾後查無洗錢實據的交易事件占所有被標記交易事件的比例,稱為「誤報率」(False-positive Rate)。美國投資銀行高盛的一份研究報告指出,過去銀行偵測洗錢交易的誤報率相當高(超過90%),這代表銀行將過多人力虛擲於過濾可疑交易事件。另一方面,既然有明確的檢覈準則,就有漏洞可鑽,即使如我國法務部調查局已臚列了50餘種洗錢態樣,洗錢花招仍舊可以推陳出新。對於某些金融或法務機構所未知的「創新」洗錢手法,由於沒有預設相應的警示基準,很可能在第一關就逃過偵測。簡單來說,銀行的洗錢防制工作似乎難以避免將大量資源耗費在錯誤的方向上。

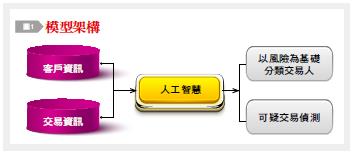

相對於「情境法」,近年學術界、金融科技新創企業以及少數本國銀行已開始發展另一種洗錢防制的建模方式,稱為「推論法」(Inference Approach),這也是芬恩特建構洗錢偵測模型所採取的方法論。「推論法」利用過去累積的大量交易數據作為訓練資料,搭配目前廣為人工智慧使用的各種機器學習演算法建立洗錢偵測模型。理想的情況,是先將已確定為洗錢交易的資料集中為訓練資料集,以非監督式學習自動提取其特徵因子,再以監督式學習估計對應各特徵因子之模型參數。但實務上須考慮資料的數量與品質,是否足以將模型訓練到夠好。這種從交易模式中「學習」而得的偵測模型,測試的結果,在標記可疑交易上通常顯示良好的精確度,從而降低誤報率。芬恩特所欲建構的洗錢偵測模型,目標是做到兩個面向的偵測:第一,根據銀行執行KYC程序所得資訊,賦予每一交易人介於0與1之間的洗錢可能性評分;第二,針對存匯紀錄,篩選出可疑的交易行為。模型架構參見〔圖1〕,簡而言之,就是一個偵測可疑交易人與可疑交易行為的分類模型。

基於實驗與聯合開發精神推動專案

芬恩特推動的實驗專案,皆是基於「實驗」與「聯合開發」的精神,針對金融業的需求,邀集科技專才與金融同業共同探索解決方案,洗錢偵測模型即為其一。最初的構想,是希望由外部專家帶領金融機構從業人員,彙整專案參與機構的資料,建構一套通用的洗錢偵測模型,但很快就發現此路不通。首先,各家金融機構資料儲存的格式、欄位皆不盡相同,再則資訊系統也未必相容,更別提要讓內含個資的數據攜出機構大門有多敏感。於是改弦易轍,由外部專家設定進度,在芬恩特金融科技實驗室循序傳授建模方法,並提供模擬資料與範例程式碼,參與機構各自派遣專人在專家指導下實作演練,回頭再用自家資料自行嘗試建構洗錢偵測模型,若有疑難雜症,可利用與專家定期碰面機會討教。

芬恩特洗錢偵測模型實驗專案的執行,可為共同參與的金融機構帶來幾項效益。第一,參與機構可藉此機會將份屬人工智慧基礎建設的資料工程好好做一番整頓。第二,藉由建模過程的實兵操演,為金融機構培養熟練AI技術之專業人才。第三,倘若所建模型經驗證後效果不惡,可考慮實際上線運作以降低洗錢偵測誤報率,減少待審查交易,讓可貴的人力資源投注於深入追查真正可疑的項目上,有助提升洗錢防制效能,撙節成本。

另外值得一提的是,本專案研發洗錢偵測模型所採行的方法論,適用範圍當不僅止於目前的存匯系統。事實上,芬恩特現正與臺灣大學合作開發適用於加密數位貨幣的洗錢偵測模型。我們相信,唯有當數位貨幣的監理議題獲得妥善處理,使用數位貨幣的風險受到良好控制,那時討論數位貨幣的發展才有意義。研訓院期待在解決與數位貨幣相關之監理問題的道路上,也能有所貢獻。

(本文作者為台灣金融研訓院金融訓練發展中心副所長)