2018年7月

歐洲投資銀行綠電專案成效高

專業政策銀行領航 強化風控與信用機制

高資本密集性的離岸風電投資案,需要金融機構在資金方面發揮重要的角色,歐盟國家在綠電建設、籌資上的經驗,則可作為台灣正進行的再生能源產業最佳借鑒。

可再生能源產業(一般包括太陽光電及離岸風力發電產業等)投資具高資本密集屬性,大型計劃專案資金需求龐大,金融機構在資金供應端如何協助實體產業發展則具舉足輕重角色,否則大型基礎建設專案在資金短絀下,恐無以成行。此外,大型專案計劃若能有領頭羊做前導,將更能充分發揮水到渠成之效。國際上,不少推動可再生能源計劃相當具代表性的政策金融機構經濟可參考。特別是歐洲投資銀行(European Investment Bank, EIB)近年綠能專案成果斐然,在可再生能源專案計劃信用增強機制方面,足以作為我國推展可再生能源產業之借鏡。

歐盟成立專業金融機構 提供多元服務

歐洲投資銀行為歐盟成員出資成立的專業金融機構,在1958年1月依據歐盟《羅馬條約》而設立,總部位於盧森堡,不以營利為導向,與其他歐盟機構合作實現歐盟政策目標,業務推廣以在共同體內落後地區基礎興建設備、協助改善現代化工業結構計劃,及有助於會員國和共同體提供中長期專案融資或信用保證,並對於共同體已訂有合作協議的國家和地區,可以協議以最高額度提供融資。而主要資金來源由成員國分攤,也在歐洲共同體內外資本市場中籌措資金,並提供貸款給成員國,貸款對象多為經濟落後地區之成員國執行基礎開發建設專案,目前則已擴大至與歐洲共同體有合作協議及關係密切的國家。

過去,歐洲投資銀行的傳統業務項目包括:一、提供專案融資及保證:為工業、能源和基礎設施等方面平衡地區發展提供貸款。二、其他融資商品:提供其他融資管道協助客戶籌資。例如像專案債券聯合基金資助、信託基金、歐洲結構及投資基金(European Structural and Investment Funds)。三、專業諮詢服務:為客戶提供技術和財務專業知識,以開發和實施投資項目和計劃,並改善融資體制和監管框架,此項服務強化客戶投資經濟效益,並指導客戶如何規劃研發流程,以永續經營角度為客戶提供多元完善服務。

在永續經營專案上所提供的整體服務,包含政策評估、專案鑑定、前期可行性評估(財務面、經濟面)、可行性研究(科技、環境、社會等)、財務結構評估(政府、特許權)及專案執行評估等等,提供全方位的專業諮詢服務,具專業開發銀行角色。作為歐洲經濟共同體成員國所合資成立之專業投資銀行,長期協助推動歐洲可再生能源產業的發展,提供綠能相關專案開發所需具穩定性、可依賴性、長期性且低成本的專案融資資金。透過集團內部的可再生能源專案團隊研究,專注在可再生能源專案的風險控管技術上做強化,強調專案的執行須能嚴格掌控預期開發期程安排無誤,並在原預定期程內如期完工,專案的預算執行必須有效率且不致於超支。

專案債券倡議計劃 積極協助取得資金

為推動大型可再生能源計劃專案的籌融資業務、強化專案風險控管及信用增強機制,以降低銀行機構本身授信曝險度,而歐洲投資銀行近來所大力推動一項專案債券倡議計劃(Project Bond Initiative, PBI),特別參考國際間因應再生能源產業等資本密集型開發計劃專案資金需求龐大,大型專案工程複雜度高,此尤以專案前期開發階段的興建期,風險高、不易評估最為外部投資者所高度重視,專案興建風險泛指專案工程通常在興建期前3年階段所面臨的不確定風險層級高。

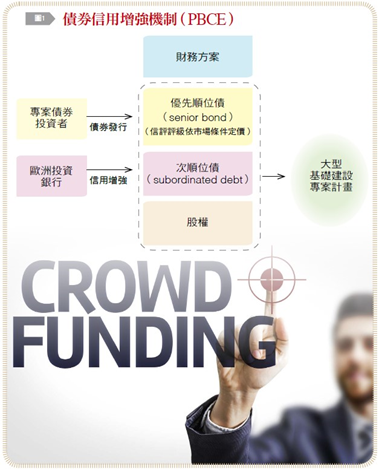

在前期專案本身可能尚無法產生穩定的現金收益流、工程計劃可能面臨延誤或甚至嚴重情況之下,專案工程因外部政經因素需被迫強制停工等多重不確定性因素,外部投資者因應專案興建期可能產生的風險,歐洲投資銀行在專案計劃風險管控機制上,引入可行性解決管道,即以透過導入專案信用增強機制,讓專業金融機構發行次順位債券(subordinated debt)、由官方單位或專業具公信力之財務機構出具第三方擔保保證等方式,經由信用增強機制強化,以有效加以控管專案興建期高度風險性因子所產生的不利衝擊,讓外部投資人強化其對於專案本身的投資參與認同度。

這項計劃主要目標,著眼於能積極協助國際間大型基礎建設開發所需的龐大資金,以誘因機制方式引導私部門的機構投資者(包括保險公司、退休基金)資金投入於大型資本密集型基礎建設的開發計劃。為求能提升借款者債務的信用品質級別,將以信用增強的方式,來引導投資人提升其參與專案開發計劃的意願度,首先,針對專案債務屬性將區分成優先順位債(senior debt)及次順位債(subordinated debt)二類。

第一類優先順位債在企業破產清算時需優先償還債務,其安全性較大,利率較低,在有企業資產擔保前提下,一般的專案風險較小,雖收益率低,但相對的發債成本低廉;針對第二類次順位債券,在歐盟委員會及歐洲投資銀行的協力支持下在專案計劃啟動時,將經由商業銀行提供額外一筆貸款給專案開發商,推動進行專案債券信用增強機制(project bond credit enhancement; PBCE),在該方案中,若專案所產生的收益現金流不足以支應次級債務負債應付必要支出時,將可經由另提應急信貸額度(contingent credit line)方式對專案做緊急融通處置,以確保專案債務不致產生違約,針對次級債務所設計的專案債券信用增強機制(PBCE)足以有效強化財務方案中的債務信用品質,提供機構投資者充分的保證機制,大幅提升外部投資人出資投入於專案的意願,在上述財務架構設計中,專案債券本身由專案開發商視專案需求而規劃發行,而非由商業銀行主導發行,在專案執行期間可透過債券信用增強機制(PBCE)來提供充足及完整的債務信用擔保,包括整體專案在期初資金需求最殷切的工程興建開發階段。

財務損失風險低 大型專案推展更順利

在一項由歐洲投資銀行參與投入的英國離岸風力電廠專案(Gwynty Mor farm)中,由歐洲投資銀行出資投入£51,000,000的貸款額度於上述風力發電電廠專案中,主要開發商以次順位債券方式籌措風力發電電廠專案所需專案資金,經由債券信用增強機制(PBCE),將可讓該離岸風力電廠後續所需籌措專案剩餘資金額度的信用評等級別,足以進一步有效加以提升至優先順位債等級水準;再者,對於原優先順位債投資者而言,歐洲投資銀行所倡議發行的次順位債券機制,在專案違約或現金流短缺之際,將可優先通過次順位債券專戶基金,加以償付給原優先順位債投資者,此將可大幅減輕因專案在工程階段或營運期間,若產生收益大幅減損,而讓財務收益損失風險性降低,經由此信用評級增強機制,將讓整體專案債務籌資成本有效降低更足以吸引外部投資者投入參與該專案計劃。

上述成功的歐洲離岸專案開發案例經驗充分顯示出,由專業政策性銀行所引領,經由信用保證增強機制,將可有效促進民間私部門龐大可投資資金引導導入於大型可再生能源基礎建設計劃開發中,進而讓整體可再生能源產業的專案籌融資計劃,更加順遂予以推展。(本文作者為台灣金融研訓院金融研究所副研究員、分析師)